citi group

Аналитики Citigroup ожидают, что цена меди достигнет рекордных $13 000 за тонну во втором квартале 2026 года

- 05 декабря 2025, 15:06

- |

Мы рекомендуем инвесторам/потребителям сохранять и максимально увеличивать присутствие на рынке меди», — говорится в аналитической записке аналитиков Citi

Базовый сценарий предполагает, что средняя цена на медь составит 13 000 долларов США во 2-м квартале, а затем снизится; оптимистичный сценарий предполагает среднюю цену в 15 000 долларов США во 2-м-4-м кварталах.

Банк также настроен оптимистично в отношении алюминия и олова, учитывая подверженность спросу со стороны искусственного интеллекта и энергетики, а также ограниченное предложение.

Источник

( Читать дальше )

- комментировать

- 322

- Комментарии ( 0 )

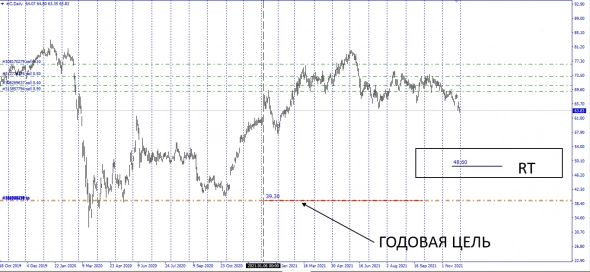

Аналитики Citigroup подтвердили свой прогноз снижения цены на нефть марки Brent до $60 за баррель к концу 2025 г.

- 11 сентября 2025, 10:24

- |

Аналитики Citigroup подтвердили свои прогнозы снижения цены на нефть марки Brent до $60 за баррель к концу 2025 г. В 2026 г., как ожидается, цена также будет колебаться вокруг этого уровня.

Как отмечают эксперты банка, сейчас мировой рынок нефти втянут в известную игру «перетягивание каната» между все более пессимистичными фундаментальными факторами и возросшими геополитическими рисками.

Хотя ОПЕК+ недавно обнародовала платы увеличения добычи на 137 000 баррелей в сутки, фактическое увеличение, вероятно, составит от 60 000 до 96 000 баррелей в сутки, считают в Citi.

В то же время в Норвегии Гаяне и Бразилии, которые не входят в ОПЕК+, добыча сырой нефти достигла рекордных уровней или многолетних максимумов.

В Азии стратегические запасы Китая могут продолжать увеличиваться до 2026 года, но власти могут также сменить политику накопления запасов.

( Читать дальше )

Citigroup Inc. прогнозируют замедление роста мировых акций в ближайшие 12 мес. Ожидания прибыли выглядят оптимистично, но перспективы остаются неопределёнными

- 11 июля 2025, 18:16

- |

Аналитики Citigroup Inc. прогнозируют замедление роста мировых акций в ближайшие 12 месяцев. По их мнению, ожидания прибыли выглядят оптимистично, но перспективы остаются неопределёнными.

Команда Citi ожидает, что индекс MSCI All-Country World Local Index не будет расти до конца 2024 года. К середине 2026 года возможен рост индекса на 5%, до 1150 пунктов — это существенно ниже роста, наблюдавшегося с июля 2024 года.

Несмотря на достижение исторических максимумов, рынки столкнулись с потрясениями: от инцидентов с ИИ (DeepSeek) до ближневосточного конфликта и торговой нестабильности. Citi предупреждает о рисках, связанных с возможными тарифными планами Дональда Трампа.

«Рынки спокойно отреагировали на последние заявления президента Трампа, вероятно, потому что есть уверенность в продолжении торговых переговоров. Мы ещё не достигли «точки невозврата» в вопросе введения тарифов», — отмечают аналитики.

Аналитики отмечают, что даже 10%-ные пошлины Трампа создадут риски для компаний через снижение прибыли и спроса.

( Читать дальше )

В Citigroup ожидают снижение стоимости золота в ближайшие кварталы до уровня ниже $3000 за унцию, а во второй половине 2026 г. — до $2500–2700 за унцию

- 17 июня 2025, 14:12

- |

«Мы ожидаем, что во второй половине 2026 года золото вернётся к отметке около 2500–2700 долларов за унцию», — прогнозируют аналитики, включая Макса Лейтона.

По мнению аналитиков, снижение цен на золото может быть вызвано падением инвестиционного спроса, улучшением глобального роста и смягчением политики ФРС.

В этом году золото подорожало почти на 30%, достигнув рекорда в апреле. Рост был обусловлен агрессивной торговой политикой Трампа, ближневосточным кризисом (спрос как на безопасный актив), опасениями по поводу дефицита и активов США, а также активными покупками ЦБ для диверсификации резервов.

Citi ожидает снижение инвестиционного спроса в 4 квартале 2025 г. из-за возможного улучшения уверенности в росте (стимулирующий бюджет США, менее агрессивная политика Трампа) и перехода ФРС к нейтральной политике.

( Читать дальше )

Росбанк выиграл иск в Московском суде у американского Citi на $12,08 млн — Reuters

- 26 октября 2023, 16:35

- |

Росбанк впервые обратился в суд с требованием о возмещении ущерба в июле, требуя временного ареста активов, обеспокоенный тем, что усилия Citi по полному выводу из России могут привести к сокращению его активов там до принятия решения.

Тогда суд не принял обеспечительных мер, но в материалах дела от 26 октября сказано: «Иск был удовлетворен в полном объеме».

www.reuters.com/business/finance/moscow-court-upholds-rosbanks-12-mln-damages-claim-against-citi-2023-10-26/

Настроения инвесторов в отношении акций становятся все более пессимистичными. За неделю трейдеры открыли коротких позиций по S&P500 на 3 млрд$ - Аналитики Citigroup.

- 01 марта 2023, 07:13

- |

За неделю, завершившуюся 26 февраля, трейдеры открыли короткие позиции на фьючерсы по индексу S&P 500 почти на $3 млрд. И за тот же период из биржевых фондов участники рынка вывели $5,1 млрд, сообщила команда аналитиков Citigroup.

Источник: https://quote.ru/news/article/63fe07289a7947fcf0b5694c

🏦 Citigroup (C) - обзор одного из старейших банков США

- 25 января 2022, 09:34

- |

▫️ Выручка 2021:$72 b

▫️ Прибыль 2021: $22 b

▫️ P/E 2021:6

▫️ P/B: 0,7

▫️ fwd дивиденд 2021: 3,2%

👉Все обзоры компаний здесь: t.me/taurenin/357

👉Citigroup Inc — один из крупнейших международных финансовых институтов, основанный в 1812 году. Входит в «большую четверку» банков США.

👉Сегменты выручки:

▫️Потребительский сегмент 37%

▫️Институциональные клиенты 63%

✅В апреле Citigroup объявила о крупной стратегической акции, в соответствии с которой сегмент институциональных клиентов покинет 13 рынков в Азии и регионе EMEA, включая Австралию, Бахрейн, Китай, Индию, Индонезию и Корею. Компания объявила о продаже бизнеса потребительского банкинга на Филиппинах и планах свертывания бизнеса в Южной Кореи. Компания ожидает высвободитьболее $7B за счет реализации стратегии. Очень своевременные действия, на мой взгляд.

( Читать дальше )

Ведущие банки США покажут за 3 квартал неоднородные результаты - Финам

- 12 октября 2021, 13:12

- |

Выручка банков скорее всего покажет в среднем слабоположительную динамику в годовом выражении. Доходы инвестбанковских подразделений, вероятно, будут оставаться достаточно сильными благодаря высокой M&A-активности в мире, продолжающемуся буму IPO, а также сохраняющимся высоким объемам размещения облигаций. В то же время это будет частично компенсировано сокращением поступлений от торговых операций ввиду ослабления волатильности на финансовых рынках по сравнению с тем, что наблюдалось в 3 квартале прошлого года.

Что же касается традиционного процентного бизнеса банков, то он, вероятно, покажет определенное улучшение по сравнению с предыдущим кварталом в связи с некоторым увеличением процентных ставок и повышением спроса на кредиты. Однако в годовом выражении динамика чистого процентного дохода, по нашему мнению, будет околонулевой.

( Читать дальше )

Доллар -20%? Не пора ли купить АЗИЮ?

- 20 ноября 2020, 10:58

- |

✅ Создание азиатского-тихоокеанского торгового союза (АТТС) (самой крупной на текущей момент зоны «свободной» торговли)

✅ Прогноз от Citigroup ослаблению доллара на 20% ко всем основным мировым валютам.

Начну с конца. Мне представляется через-чур оптимистичным прогноз от CITI. И логика достаточно тривиальна. Ослабление доллара очень выгодно США. Это делает их продукцию более конкурентной на мировом рынке. Одной из причин торговых войн с Китаем была слабость юаня, контролируемая Банком Китая, что по мнению США приводило к «недобросовестной» конкуренции. Нетрудно представить себе, что будет с экономикой Еврозоны в случае такого сильного падения доллара. Если же сценарий считать возможным то покупка золота, а также акций американских компаний должна стать основополагающий идей на горизонте 3-5 лет (правда последние жутко переоценены, и это создает интересную патовую ситуацию). Похожая на Европейскую ситуация у Японии, однако последняя может компенсировать часть падения своей экономики за счет участия АТТС. На мой взгляд, мы имеем все шансы увидеть процессы, которые наблюдались после кризиса 2008 года. США уже тогда старались обесценить свою валюту и запустить маховик инфляции. Однако мировые ЦБ быстро запустили свои печатные станки, чтобы не дать этому случиться. Помню в журнале RBC Magazine в ноябре 2012 года была прекрасная статья Михаила Лосева — «Вливают все». И я не вижу оснований, не повторится данному сценарию. Иными словами, я думаю, как бы не был прогноз в минус 20% по доллару интересен для США, ему вряд ли дадут реализоваться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал